сценарии развития событий на рынке

Новый прогноз развития рынка в 2026 году

- 02 октября 2025, 15:04

- |

2025 год постепенно подходит к концу, и аналитики уже начинают давать прогнозы по развитию рынка в 2026 году. Аналитики "Синара" выделяют 5 вариантов в зависимости от макроэкономических и политических событий. Решила провести опрос у себя в тг канале, а что же ждут от рынка рядовые инвесторы. Результат 🙈. В конце приведу данные опроса, но результаты, честно говоря, настораживают.

Сценарии для индекса МосБиржи на конец 2026 года

1️⃣ «Сценарий мечты» (до ~6000 пунктов)

Условия для реализации сценария: Движение к завершению военных действий на Украине.

Параметры: Доходность 10-летних ОФЗ падает ниже 10%.

2️⃣ Оптимистичный сценарий (до ~4800 пунктов)

Условия: Девальвация рубля

Параметры: Курс доллара — 115 ₽, доходность ОФЗ — 12,5%.

3️⃣ Базовый сценарий (до ~3850 пунктов)

Параметры: Курс доллара — 95 ₽, доходность ОФЗ — 14%.

4️⃣ Альтернативный сценарий (до ~4300 пунктов)

Параметры: Курс доллара — ₽95. Доходность ОФЗ — 12,5%.

( Читать дальше )

- комментировать

- 371 | ★2

- Комментарии ( 0 )

Воскресная встреча инвесторов. Итоги недели. Подкаст ТОП-5

- 10 августа 2025, 11:25

- |

Приветствуем вас в воскресенье на нашем канале. Прошедшая неделя постоянно находилась в состоянии неопределенности, но при этом было не мало событий, которые сделали ее одной из самых доходных в августе. По подсчетам, за рабочую неделю доходность портфеля увеличилась на +7,04%🔥(41 550 руб). Теперь вместе с вами подробней рассмотрим ключевые события и факторы.

Геополитическая ситуация

Недельные взлеты и падения происходили только на фоне геополитики. По результатам рынок вернулся к позиции 2924 по Индексу Мосбиржи, т.е. к маю. В начале недели была сплошная неопределенность и переломным моментом стала среда когда поступила первая информация о будущей встрече Путина и Трампа. Это было мощным позитивным сигналом рынку, чтоб взлететь на +5,11%🔥

Мы не станем обсуждать политику, но зафиксируем факт, что встреча президентов состоится на Аляске 15 августа. Даже предварительные договоренности могут дать рынку новую волну позитива до уровня 3000. В пятницу на канале уже была публикация об исходе этого события с двумя сценариями и ставки на сектора рынка, которые будут в выигрыше. Можете прочесть и сделать свои ставки.

( Читать дальше )

Паттерны ---тревожный месяц Август . Какой из них теперь ?

- 05 августа 2024, 23:16

- |

1) Черный лебедь (жуткий обвал на днище)

1998г

2008г

( Читать дальше )

Сценарии позитивные и альтернативные

- 22 мая 2024, 11:43

- |

Радикальные изменения в экономике, как и в компании, порождают самые крупные инвестиционные прибыли и убытки — это всем понятно. Например, компания долгое время не выплачивает дивиденды или использует трансфертное ценообразование для вывода средств, а затем внезапно меняет свою стратегию в сторону инвесторов. Цены на ее акции могут взлететь. Обратный вариант — когда компания изначально прозрачна и популярна в инвесторской среде, выплачивает часть прибыли в виде дивидендов, а затем закрывает, например, финансовую отчетность. Это может существенно снизить котировки.

Особенность в том, что часто эти сценарии несимметричны. Что же делать инвесторам в такой ситуации? Нужно научиться выбирать объекты, где потенциальные потери от негативных сценариев будут значительно меньше, чем возможные прибыли от позитивных. И конечно, избегать инвестиций в инструменты, при использовании которых какое-то изменение условий может привести к значительным убыткам.

Частных инвесторов “посчитали” и насчитали в РФ почти 30 миллионов.

( Читать дальше )

Инвестиционный прогноз на 2024 год: сценарии развития экономики, лучшие активы, риски

- 01 января 2024, 15:19

- |

В прогнозе:

— Ожидания экономистов на 2024 год: рецессия, кризис или мягкая посадка

— Товарные рынки. Ожидания по цене на нефть

— 2024 — год выборов во всем мире

— Война и мир на планете. Конфликты экономические и военные. Фрагментация мир-системы

— Прогнозы роста экономик ведущих стран по мнению Deutsche Bank.

— Мега-тренды в экономике, где искать лидеров рынка

— Сценарии 2024 года: легкая рецессия, кризисный спад и нулевой рост

— Сценарные прогнозы курса рубля к доллару

— Сценарные прогнозы ключевой ставки Банка России

— Что будет с ценами в России в 2024 году

— Почему не сработает девальвация

— Как защититься, если девальвация произойдет

— Доходы федерального бюджета 2024 года и чем финансировать дефицит бюджета

— Прогнозы российских инвестдомов по индексу MOEX

( Читать дальше )

Самая популярная тема февраля: обвал. Инфляция растет. Где обвал? Когда обвал? А будет ли обвал ? Возможные сценарии.

- 11 марта 2021, 07:12

- |

Недели 2 назад около половины постов из ТОП-10 были про обвал.

Фактическая доходность US Treasures и цена ETF на 10-летние US Treasures

(обратите внимание, во сколько раз отличается доходность коротких и длинных US Treasures,

ненормальная пропорция):

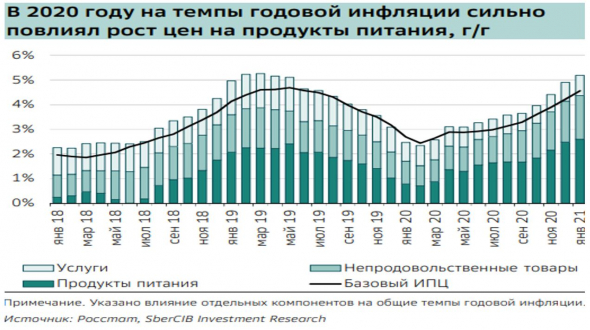

Инфляция растет:

— в США CPI за февраль 1,7 годовых, за январь 1,4% годовых),

— в РФ в январе инфляция 5,2% годовых, в феврале 0,8%, это около 10% годовых.

Рынки в боковике, коррекции пока не видно.

Инфляция в России (февраль: аж под 10% годовых):

( Читать дальше )

Личное мнение: 2 сценария, как рынок США может выйти на справедливую оценку

- 23 декабря 2020, 16:43

- |

Личное мнение, 2 варианта выхода рынка США из перекупленности.

Вариант 1. Инфляционный (рост всех товарных рынков переходит в инфляцию, растут ставки ФРС и ЦБ во всем мире).Длительный боковик при высокой инфляции и росте ставок, как в США в 1971 — 1980

(это было 2-кратное падение, если учесть инфляцию), тогда были и коррекции 20 — 45% с возвратом Dow Jones к докоррекционным уровням..

Вариант 2.

Умеренная инфляция, прохождение через медвежий рынок.

Все пузыри рано или поздно, возвращались к реальности.

Вариант 2 быстрее вернет рынки к реальности.

Если Байден сможет провести рост налогов и уменьшить дефицит бюджета США, это приведет к варианту номер 2.

Гигантские стимулы, которых хотел Трамп и раздача тысяч долларов каждому американцу — это вариант 1.

Недавно перечитал книгу 2010 года, бестселлер 2010г. Майкла Льюиса «Большая Игра на понижение».

Не говорю, что что — то похожее обязательно повторится в 2021г.., возможны разные сценарии на 2021г.

Конечно, мы не можем знать будущее. Считаю, изучение истории полезным для понимания возможного будущего.

«Самые сложные вещи можно растолковать и последнему тупице, если у него еще нет представления о них;

но даже в самом простом не убедить того, кто твердо уверен, что знает, о чем идет речь». Лев Толстой. 1897г.

Книга без формул, читается легко. Про действия крупных финансистов в конце XX века и до 2010г.

Майкл Берри покупал (на сумму свыше $миллиарда купил) у крупнейших банков дефолтные свопы и

ждал, года 3 покупал и ждал, пока рынок не поймет, что ипотечные облигации SubPrime — фуфло.

Стив Айсман делал примерно то же самое.

»Ценам на жилые дома даже не нужно падать.

Им нужно просто перестать расти такими

беспрецедентными темпами, как последние несколько лет и

огромное число американцев не сможет обслуживать взятые ипотечные кредиты", считал Айсман.

Интересно написано про то, как банки прячут отчетность за балансом (отчетности банков, публичных компаний – частично фуфло).

( Читать дальше )

Что еще движет рынком?

- 10 июля 2015, 11:13

- |

Фондовая биржа — это ведущий индикатор экономических тенденций. И трейдеры все еще зависят от них, когда приходит момент вести торги. Кто кем управляет? Здесь мы рассмотрим, на что стоит обращать внимание.

Фондовая биржа — это ведущий индикатор экономических тенденций. И трейдеры все еще зависят от них, когда приходит момент вести торги. Кто кем управляет? Здесь мы рассмотрим, на что стоит обращать внимание.

Это общепринятый тезис, что фондовая биржа — ведущий показатель будущих экономических тенденций.

Исторически, каждому взлету и падению в экономике предшествовал взлет и падение на фондовой бирже. Это объясняет, почему экономисты имеют такую плохую статистику в определении направления движения фондового рынка, в то время как проницательный обозреватель биржи может предугадать движение экономики. Есть причина, по которой экономику называют «мрачной наукой». 30 января 2013 года статья в блоге Wall Street Journal под названием «Почему экономисты неправильно оценили ВВП?» указывает, что ни один из 24 экономистов не рассматривал негативный прогноз роста ВВП в четвертом квартале 2012 года. И здесь нет ничего нового. В сентябре 1996 года в газете Business Week была напечатана статья. В ней говорилось, что «за последние 25 лет, экономические прогнозы были неверными в 4 из 5 кризисов». Эту цитату обычно приписывают экономисту Джону Кеннету Гэлбрейту, но впервые подобная мысль промелькнула в словах экономиста Эзра Соломона: «Единственная польза от экономических прогнозов в том, чтобы на их фоне астрология казалась наукой».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал